Группа "Экономические новости"

Группа "Экономические новости"

Рейтинг 2524

Лучшее от Bishop

Лучшее от Bishop

Почему фунт снизился на "зеленых данных" 16 мая 2017? Раскладываем аккорд на ноты

2017-05-16 14:13:22

Зачем прибыльным трейдерам продавать сигналы, стратегии, обучение, советники, книги?

2013-10-05 19:36:32

Торговая стратегия "Валенок"

2013-08-13 17:49:49

Прием УВД для заработка на гепах открытия и новостных импульсах

2015-08-26 16:34:42

Учу лабать фундамент по аккордам

2017-04-18 11:00:57

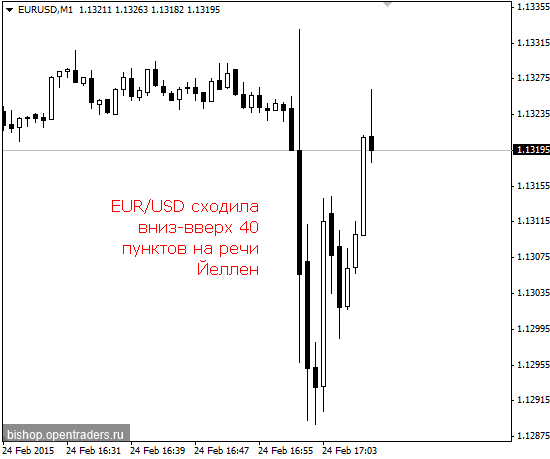

| Речь главы ФРС Йеллен 24 февраля 2015 - перевод |

Машинный перевод с незначительными правками и выделениями по тексту:

"Председатель Джанет Л. Йеллен

Сообщение о полугодовой денежно-кредитной политики в Конгрессе

Перед комитетом по банковскому, жилищного строительства, и городским делам Сената США, Вашингтон, округ Колумбия

24 февраля 2015

Председатель Shelby, член Рейтинг Браун, и члены комитета, я рада представить полугодовой отчет денежно-кредитной политики ФРС в Конгрессе. В моем сегодняшнем выступлении я расскажу о текущей экономической ситуации и перспектив Прежде чем перейти к денежно-кредитной политики.

Текущая экономическая ситуация и перспективы

С моей явки этого Комитета в июле прошлого года, ситуация в сфере занятости в США улучшается по многим направлениям. Уровень безработицы в настоящее время составляет 5,7 процента, по сравнению с летом прошлого года чуть более 6 процентов и с 10 процентов на пике в конце 2009 года средний темп ежемесячных доходов должностных взял из около 240 000 в месяц в течение первой половины прошлого года 280000 в месяц во второй половине, а занятость выросла 260000 в январе. Кроме того, длительная безработица существенно снизилась, меньше рабочих сообщают, что они могут найти только неполный рабочий день, когда они предпочли бы полную занятость, а темпы увольнений — часто рассматривается как барометр доверия работников в труде Рыночные возможности — поправился почти до уровня докризисного. Тем не менее, уровень участия рабочей силы сегодня ниже, чем в большинстве оценки его тенденции, и рост заработной платы остается вялым, предполагая, что некоторые циклический слабость сохраняется. Короче говоря, значительный прогресс был достигнут в восстановлении рынка труда, хотя возможности для дальнейшего улучшения остается.

В то же время, что ситуация на рынке труда улучшилась, внутренние расходы и производство были растет твердой ставке. Реальный валовой внутренний продукт (ВВП) в настоящее время, по оценкам, увеличился на годовой ставке 3-3 / 4 процента во второй половине прошлого года. Хотя рост ВВП не ожидается, сохранится в том темпе, как ожидается, будет достаточно сильным, чтобы привести к дальнейшим постепенным снижением уровня безработицы. Потребительские расходы были сняты на улучшение ситуации на рынке труда, а также за счет увеличения покупательной способности населения в результате резкого падения цен на нефть. Тем не менее, строительство жилья по-прежнему отстает; активность остается значительно ниже уровня, который мы судья может поддерживаться в долгосрочной перспективе рост численности населения, и вероятной скорости образования семьи.

Несмотря на общее улучшение в экономике США и экономических перспектив США, долгосрочные процентные ставки в Соединенных Штатах и других странах с развитой экономикой съехали значительно с середины прошлого года; в снижение отразили, по крайней мере частично, разочарование иностранных рост и изменения в денежно-кредитной политики за рубежом. Еще одним заметным событием стало падение цен на нефть. Большая часть этого снижения, похоже, отражает увеличение глобальных поставок, а не слабее глобального спроса. В то время как падение цен на нефть будет иметь негативные последствия для производителей энергии и, вероятно, приведет к потере рабочих мест в этом секторе, в результате чего трудности для трудящихся и их семей, скорее всего он будет значительным в целом плюс, на сети, для нашей экономики. В первую очередь, это повышение будет возникать из американских семей, имеющих достаточно средств, чтобы увеличить свои расходы на другие товары и услуги, поскольку они тратят меньше на бензине.

Иностранные экономическое развитие, однако, могут представлять риск для перспектив роста американской экономики. Хотя темпы роста за рубежом по-видимому, подошел немного во второй половине прошлого года, иностранные экономика сталкивается с рядом проблем, которые могут сдерживать экономическую активность. В Китае экономический рост может замедлиться больше, чем ожидается, как политики решения финансовой уязвимости и управлять требуемый переход к менее зависимости от экспорта и инвестиций в качестве источников роста. В зоне евро, восстановление остается медленным, а инфляция упала до очень низких уровнях; хотя и очень адаптивной денежно-кредитной политики должно помочь стимулировать экономический рост и инфляцию там, риски снижения экономической активности в регионе остаются. Неопределенность внешней перспективы, однако, не только отражают риски. Мы могли видеть экономическую деятельность реагировать на стимул политики в настоящее время выделенных иностранными центральными банками сильнее, чем мы в настоящее время ожидаем и недавнее снижение мировых цен на нефть может повысить общую глобального экономического роста больше, чем мы ожидали.

Инфляция в США продолжает работать ниже 2 процентов цели Комитета. В значительной степени, недавно мягкость в течении всего-детали показателем инфляции расходов на личное потребление (PCE) отражает падение цен на нефть. Действительно, индекс цен PCE понизился в четвертом квартале прошлого года и выглядит на пути к регистрации более значительное снижение в этом квартале из-за падения цен потребителем энергии. Но основной PCE инфляция также замедлилась с прошлого лета, что отчасти отражает снижение цен на многие импортных товаров и, возможно, какой-то сквозного снижения затрат энергии в основных потребительских цен.

Несмотря на очень низких последние чтений по фактической инфляции, инфляционные ожидания, измеренные в диапазоне обследований домашних хозяйств и профессиональных прогнозистов до сих пор оставалась стабильной. Однако компенсация инфляции, рассчитанный по выходам реальных и номинальных казначейских ценных бумаг, снизилась. Как лучше всего мы можем сказать, осенью в качестве компенсации инфляции в основном отражает, кроме сокращения долгосрочных инфляционных ожиданий факторы. Комитет ожидает, что инфляция снижаться и дальше в ближайшее время, прежде чем подняться постепенно к 2 процентов в среднесрочной перспективе, поскольку рынок труда улучшается дальше и переходные эффекты снижения цен на энергоносители и других факторов рассеиваться, но мы будем продолжать следить за развитием инфляции тесно.

Денежно-кредитная политика

Теперь я перейду к денежно-кредитной политики. Федеральный комитет по операциям на открытом рынке (FOMC) стремится к политике поощрения максимальной занятости и ценовой стабильности, в соответствии с нашим мандатом от Конгресса. Как мое описание экономического развития указывалось, что наша экономика добилась значительного прогресса на пути к цели максимальной занятости, отражая в части поддержки со стороны высоко адаптивной денежно-кредитной политики в последние годы. В свете кумулятивного прогресса на пути к максимальной занятости и существенным улучшением перспектив условий на рынке труда — Заявленная цель последней программы покупки активов Комитета — FOMC пришли к выводу, что программа в конце октября.

Тем не менее, судьи Комитету, что высокая степень аккомодации политики остается целесообразным способствовать дальнейшему улучшению условий на рынке труда и содействовать возвращению инфляции к 2 процентов в среднесрочной перспективе. Соответственно, FOMC продолжает поддерживать целевой диапазон для ставки по федеральным фондам на 0 1/4 процента и держать авуары Федеральной резервной системы долгосрочных ценных бумаг по их текущей повышенным уровнем для поддержания адаптивной финансовые условия. FOMC также оказывает вперед руководство, которое предлагает информацию о нашей политической перспективе и ожидания дальнейшего пути процентной ставки по федеральным фондам. В этой связи, комитет ФОМС судил в декабре и январе, что он может быть терпеливым в отношении начала повышения ставки. Это решение отражает тот факт, что инфляция продолжает быть намного ниже целеых 2 процентов, и что room для устойчивого улучшения условий на рынке труда все еще остается.

Мнение FOMC о том, что он может быть терпеливым в начале, чтобы нормализовать политику означает, что Комитет считает маловероятным, что экономические условия будут гарантировать увеличение целевого диапазона для ставки по федеральным фондам по крайней мере в ближайшие пару встреч FOMC. Если экономические условия продолжают улучшаться, как Комитет ожидает, Комитет будет в какой-то момент начинают рассматривает вопрос увеличения целевого диапазона для процентной ставки по федеральным фондам на заседании-на-встреча основе. До этого, Комитет изменит свое вперед руководство. Тем не менее, важно подчеркнуть, что изменение передней руководства не следует читать как о том, что Комитет будет обязательно увеличить целевой диапазон в пару встреч. Вместо модификации следует понимать как отражение решение Комитета о том, что условия улучшились до точки, где он вскоре будет так, что изменение целевого диапазона может быть оправдано ни на одном заседании. При условии, что рынок труда условия продолжают улучшаться и дальнейшее улучшение и ожидалось, Комитет ожидает, что это будет уместно поднять целевой диапазон ставки по федеральным фондам, когда на основе поступающих данных, Комитет достаточную уверенность в том, что инфляция будет двигаться Вернуться в среднесрочной перспективе к нашей 2 процентов цели.

Он по-прежнему, является оценка в FOMC о том, что даже после безработицы и инфляции являются рядом уровней в соответствии с нашими двойной мандат, экономические условия могут в течение некоторого времени, ордер, сохраняя ставки по федеральным фондам на уровне ниже Взгляды комитет, как обычно в долгосрочной перспективе. Это можно, например, что это может быть необходимо для ставки по федеральным фондам, чтобы запустить временно ниже обычного уровня в более долгосрочной перспективе, потому что остаточные явления финансового кризиса может продолжать оказывать давление на экономическую активность. Поскольку такие факторы продолжают рассеиваться, мы ожидаем, что ставка по федеральным фондам, чтобы перейти к его более долгосрочной перспективе нормального уровня. В ответ на непредвиденные события, Комитет будет корректировать целевой диапазон для ставки по федеральным фондам в наилучшим образом способствовать достижению максимальной занятости и 2-процентную инфляцию.

Политика Нормализация

Позвольте мне теперь обратиться к механике, как мы намерены нормализовать позицию и проведения денежно-кредитной политики, когда решение в конце концов сделал, чтобы поднять целевой диапазон для ставки по федеральным фондам. В сентябре прошлого года, FOMC выпустил свое заявление от политики нормализации принципов и планов. Это утверждение содержит информацию о возможном подходе Комитета к повышению краткосрочных процентных ставок и сокращение портфеля ценных бумаг ФРС. Как всегда бывает в определении политики, Комитет будет определять сроки и темпы политики нормализации таким образом, чтобы способствовать его уставного мандата, чтобы способствовать максимальной занятости и ценовой стабильности.

FOMC намерен регулировать денежно-кредитной политики в течение нормализации, прежде всего, путем изменения его целевого диапазона для ставки по федеральным фондам, а не активное управление баланса Федеральной резервной системы. Комитет уверен, что его инструменты, необходимые для повышения краткосрочных процентных ставок, когда она становится целесообразным сделать это и поддержания разумного контроля уровня краткосрочных процентных ставок, политика продолжает фирме после этого, даже несмотря на то уровне из резервов, имеющихся депозитных учреждений может сократиться лишь постепенно. Основным средством повышения ставки по федеральным фондам будет увеличить скорость проценты по избыточным резервам. Комитет также будет использовать на ночь обратной РЕПО-центр и другие дополнительные инструменты по мере необходимости, чтобы помочь управлять ставка по федеральным фондам. Экономические и финансовые условия развиваться, Комитет будет постепенно эти дополнительные инструменты, когда они не больше не нужны.

Комитет намерен сократить свою долю ценных бумаг в постепенном и предсказуемым образом, прежде всего, путем прекращения реинвестирования выплаты основной суммы по ценным бумагам, принадлежащих Федеральной резервной системы. Это намерение Комитета провести, в долгосрочной перспективе, не больше ценных бумаг, чем это необходимо для эффективного и действенного осуществления денежно-кредитной политики, и что эти ценные бумаги в первую очередь казначейские ценные бумаги.

Резюме

В целом, начиная с отчета в июля 2014-го по денежно-кредитной политике достигнут значительный прогресс в направлении цели в FOMC в максимальной занятости. Однако, несмотря на это улучшение, слишком многие американцы остаются безработными или частично безработными, рост заработной платы все еще вяло, а инфляция остается намного ниже нашей в более долгосрочной перспективе цели. Как всегда, Федеральная резервная система по-прежнему привержена использовать доступные инструменты, чтобы наилучшим образом способствовать достижению целей максимальной занятости и ценовой стабильности."

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

22 января 2015

|

25 февраля 2015

|

Комментарии (1)

1 tolisman Сообщений: 12

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий